1907年恐慌

经济状况

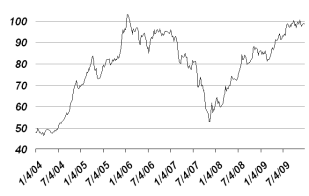

1904-1910道琼斯工业平均指数,其最低数值53出现在1907年11月15日。

1836年“美国第二银行”执照到期,总统安德鲁·杰克逊并没有对其采取延期。此时美国没有任何形式上的中央银行,纽约的货币供应每年随本国的农业周期波动。每到秋天收获之时人们购买农产品造成资金外流,银行为将资金留在市内调高利率吸引存款,国外投资者则会乘机到纽约汇款以享受高额利率。 从1906年1月道琼斯工业平均指数达到103的最高值开始,市场开始进行贯穿全年的微调。1906年4月旧金山发生大地震。重建捐款使大量资金从纽约涌向旧金山加剧了纽约市场的不稳定性。 1906年底英格兰银行提高了利率,更多的资金留在了伦敦,给纽约的货币供应量带来了更大的压力 。这种情况的出现有一部分是由于英国保险公司向政策制定者缴纳过多资金造成的。

1906年7月赫本法案正式立法造成铁路证券贬值 ,该法案曾限定了美国政府州际商业委员会的最高铁路利率 。1906年9月至1907年3月期间股市出现滑坡造成了7.7%的资本流失 。3月9日、26日股票更是下跌了9.8% 。(这次三月的股市崩溃也被称为“富人恐慌” )在整个第三季度内纽约的经济动荡不安。一系列事件强烈冲击着城市的金融体系:最常用作抵押的“联合太平洋铁路公司”股票下跌了50个点;6月,纽约发行债券以失败告终;7月,铜市场崩溃;8月,“标准石油公司”因违反“反托拉斯法”被罚款2900万美元。 1907年的首个9月股票下跌了24.4% 。

7月27日,《商业与金融纪事》( The Commercial & Financial Chronicle )提到:“市场持续动荡,新生迹象还未显现,黄金外流巴黎的新一轮前奏就震撼了金融界,升值的可能、人们的希望都化成了泡影” 。1907年,美国境外发生多起银行挤兑事件:埃及(4月、5月)、日本(5月、6月)、汉堡和智利(十月初) 。秋天总是为银行系统脆弱的时候—结合扰乱的证券市场,即使是轻微的冲击也会造成严重的后果 。

危机

铜市场垄断危机

1907年的恐慌开始于一次针对“联合铜业公司”的股价操纵行动。F·奥古斯都·海因策( F. Augustus Heinze )是公司的所有者,作为蒙大拿比尤特铜业的巨头他创造了大量的财富。1906那年奥古斯都移居纽约,在那里他与声名狼藉的华尔街银行家查尔斯·W·莫尔斯( Charles W. Morse )交往甚密。莫尔斯曾经成功垄断了纽约的冰市场,并和奥古斯都一起控制了许多银行。这两人曾经在6所国家银行、10所州立银行、5所信托公司和4所保险公司任职。

纽约证券交易所外的街头景象,恐慌就是从这里开始的。

奥古斯都的兄弟奥托是这场行动的发起人,他相信海因策家族已经控制了铜业公司的大部分股份,其中相当数量的股票都已借出并售空。他同时坚信借股的投机者都预期股价会下跌,并认为他们能以低价回购所借的股票赚取差价。对此奥托提出了“空头轧平”的计划,通过这一计划海因策家族将大举尽可能多地购买剩余股票,由此使得卖空者不得不为所借股份买单。这种侵略性的采购会带来股价上涨,卖空者无法从别处购买股份,海因策家族便成了他们唯一的选择,这时海因策家族便可以随意开价了。

为了给这项计划筹资奥古斯都和查尔斯·W·莫尔斯与纽约第三大信托公司——“尼克伯克信托公司”的总裁查尔斯·T·巴尼( Charles T. Barney )会面。巴尼曾为莫尔斯的上一次收购行动提供资金,然而这一次莫尔斯提醒奥托所需的资金会比他预计得多,而巴尼则拒绝提供资金。 尽管如此奥托执意实行垄断行动。10月14日星期一奥托开始大举购买“联合铜业公司”的股份,当天股票价格就从$39窜到了$52。隔天奥托要求卖空者归还所借股票,股价上升到将近$60。然而奥托错误解读了市场形势,事实上卖空者获取股份的渠道远远不止海因策家族这一个,结果“联合铜业公司”的股价崩溃了。

周二“联合铜业公司”的收市价是$30,周三价格就降到了$10。奥托·海因策破产了。“联合铜业公司”的股票是在纽约证券交易所外的“街头市场”买卖的(这个场外交易市场日后成为了美国证券交易所),事件发生后华尔街日报报道道:“一位资深的场外交易者表示自己从未见过如此疯狂的场面。”

危机蔓延

垄断的失败使得奥托无法偿还债务,他的经纪公司“戈斯和基堡”只能申请破产。10月17日星期四美国证券交易所暂停了奥托的交易权。由于“联合铜业”的股票崩溃“比尤特蒙大拿州储蓄银行”(为F·奥古斯都·海因策所拥有)宣布破产。“比尤特蒙大拿州储蓄银行”持有不少作为贷款抵押品的“联合铜业”股票,并且是“国家商业银行”在纽约市的代理银行。F·奥古斯都·海因策是“国家商业银行”的总裁。

F·奥古斯都·海因策操纵市场的行为以及这所有带来的国家储蓄银行的破产使“国家商业银行”的董事会忍无可忍。尽管他们在午餐之前向他施压要求其辞职但为时已晚 。银行破产的消息越传越远,存款人不约而同地奔赴“国家商业银行”提取存款。“国家商业银行”的资金能够支撑几天内的大量取款,但这股浪潮已经开始席卷海因策的合伙人─查尔斯·W·莫尔斯的银行。莫尔斯的“北美国民银行”和“新阿姆斯特丹国民银行”都发生了挤提。为防止海因策和莫尔斯的污名对银行系统产生影响,纽约结算所(由城市银行组成的团体)迫令海因策和莫尔斯退出银行体系。 这次市场操纵事故直到周末还不至伤及系统,钱从海因策的银行里出来,再从别的银行进去,钱还在市内 。

一周以后美国许多地方证券交易所关闭或者限制交易,例如匹兹堡城市的证券交易所在1907年10月23日暂停交易三个月 。

信托危机

“尼克伯克信托公司”总部

20世纪初信托公司蓬勃发展。在1897~1907这个十年里其资产增加了244%。同期国家银行的资产增加了97%,州立银行增加了82%。 这一路的高歌猛进都是由纽约金融、社交圈内的重要人物们领导的,其中查尔斯·T·巴尼声望最高,他已故的岳父威廉·科林斯·惠特尼( William Collins Whitney )是一位著名的金融家,他本人的“尼克伯克信托公司”是纽约第三大的信托公司。

10月21日,“尼克伯克信托公司”董事会要求巴尼提交辞呈,理由是其曾与查尔斯·W·莫尔斯( Charles W. Morse )以及F·奥古斯都·海因策( F. Augustus Heinze )有过瓜葛(10月18日挤税波及“尼克伯克信托公司”成为此项决定的导火索) 。当天摩根主导下的国家商业银行正式声明,不会对“尼克伯克信托公司”的票据进行交换。10月22日“尼克伯克信托公司的挤兑大戏再次上演,公司“开门大挤”。正如报道所报道的那样:“这里出来了一个,那里就挤进去了十多个,全部都要取钱,银行为了维护秩序不得不寻求警察协助”。 两辆面包车的钞票被迅速地卸下,甚至这都不能平息储户的恐慌。管理者和信贷公司的其他官员在人群中艰难地前行,并且承诺每个人或拿到他们的钱。 不到3个小时内八百万美元从尼克伯克信托公司取出,这使得它在很快就暂停营业 。

消息传开其他银行和信托公司都不再愿意贷款,证券交易所的经纪人要想贷款得抬头仰望70%的贷款利率。经纪人贷不到钱,股价创造了1900年12月以来的新低。 另两大信贷公司——美国信贷公司和林肯新低公司很快也收到了影响。到10月3日星期四破产之势可谓排山倒海、无处不在:沃德第十二银行、帝国城市储蓄银行、纽约汉密尔顿银行、布鲁克林国家第一银行、纽约国际信托公司、布鲁克林威廉斯堡信托公司的、布鲁克林詹金斯布鲁克林信托公司和普罗维登斯联合信贷公司无一幸免。

J·P·摩根

纽约银行大王J·P·摩根

混乱的局面纽撼动了纽约各大银行的信心,而此时此刻最负盛名的的银行家J·P·摩根却不在纽约,这位提到摩根大通公司大家就会想起的大总裁正在维吉尼亚州的里士满参加教堂集会。摩根不仅是纽约最富有、最有门路的银行家,还有处理相似危机的丰富经验——1893年危机发生时,他曾救美国财政部于危难。关于危机的消息越来越多,10月19日星期六深夜摩根回到华尔街。第二天一大早在摩根麦迪逊圣36号豪宅的图书室城市银行和信托公司的总裁走马灯似地前来交流信息(同时也是来寻求生存之道)好面对即将降临的大危机。

摩根与他的合伙人调查了“尼克伯克信托公司”的账目,最终判定借贷者无法偿还债务,因而没有对挤兑采取干预。10月22日星期二,美国信贷公司的总裁向摩根求助。当天晚上摩根与国家第一银行的行长乔治·F·贝克,纽约国家城市银行(花旗银行的前身)的詹姆斯·斯蒂尔曼( James Stillman )以及美国财政部长乔治·B·柯特柳( George B. Cortelyou )会面。柯特柳声称他准备接受政府存款以保障银行存款。经过一夜的审计,结果显示美国信贷公司状况良好,周三下午摩根宣布:“整顿就此开始。”

当美国信贷公司也出现挤税现象时摩根和斯蒂尔曼和贝克一同清算了公司的资产来应付存款者。最终命存一线的银行生存了下来,但摩根清楚银行要想挨过后面的日子还需要更多的钱。当晚他召集其他美国信贷公司的其他股东共会,直到午夜摩根才同意向美国信贷公司提供825万美元的贷款以维持其翌日的正常开业。 周四早晨柯特柳像纽约的一系列银行存入了约2500万美元 。美国首富约翰·戴维森·洛克菲勒更是向斯蒂尔曼的国家城市银行投入了1000万美元 。洛克菲勒的存款使国家城市银行的储备根基比任何纽约银行都要深。为逐渐帮消费者恢复信心洛克菲勒打电话给美联社的经理麦尔维尔·以斯通( Melville Elijah Stone )告诉他会用财富的半壁江山来维护美国的信贷。

股票交易濒临崩溃

纽约证券交易所(摄于1908年)

尽管注入了大量现金,纽约银行却不愿为每天的股票交易提供正常的短期贷款,股票交易因无法得到资金支持价格暴跌。10月24日星期四下午1点半纽约证券交易所总裁——兰塞姆·托马斯( Ransom Thomas )冲进摩根的办公室表示他不得不提前收盘。摩根则向他强调:提前收盘将会带来一场灾难。

摩根召集了全纽约的银行行长,下午2点他们陆陆续续地来到了摩根的办公室前。摩根向他们传达了这样一个消息:10分钟以内若是无法筹集到2500万美元救市多达50家股票交易所将会倒闭。14位行长为维持股市运行在2点16分以前押上了2360万美元。这笔钱在2点30分投入了股市,正好掐在收盘之前。3点不到的时候股市收盘了,此间借款高达1900万美元。灾难解除了,通常会避开媒体的摩根这次却在离开办公室的当晚向记者发表了声明:“当初大家要是还把钱放在银行里什么事也不会有。”

然而到了周五股市危机加剧了。摩根再次联络了银行行长,不过这次只让他们拿出970万美元。为了保证这笔钱完全用于救市摩根规定其不得用于销售利润率。周五的交易量是周四的2/3,股市再一次有惊无险地收盘了。

信任危机

约翰·戴维森·洛克菲勒,、乔治·B·柯特柳( George B. Cortelyou )、罗斯柴尔德勋爵和詹姆斯·斯蒂尔曼( James Stillman )是华尔街最响亮的几个名字。他们都曾试图重塑市场信心。

摩根、斯蒂尔曼、贝克和其他城市银行家不可能无期限汇集资金,连美国财政部也出现资金不足了。大众信心必须得到重塑。周五晚银行家们分成两组委员会:一组负责说服神职人员在周一个日安抚会众,另一组则去向媒体阐述在金融方面的一揽子救援计划。罗斯柴尔德勋爵是欧洲最著名的银行家,他向摩根表达了“钦佩与尊敬”。 为了给人们打气国家财政部的柯特柳与摩根达成一致认为摩根应该回到华盛顿,这样就向大家发出来一个信号:最糟糕的日子已经过去了 。

为保证周一资金流动通畅纽约票据交换所发行了1亿美元的贷款证明用以在银行间进行交易并结算余额,以此为存款人保留现金储备 。在银行和媒体的双重保障下和银行资产负债表现金充裕的支持下周一纽约秩序井然的景象重现了 。

然而华尔街的人们并不知道在这背后有人一直在为避免新一轮危机做着努力。摩根的同僚乔治·帕金斯( George Walbridge Perkins )在周日得知一个消息:截止11月1日,要想保证纽约市政府不破产他们至少需要2000万美元。政府试图通过标准的发行债券的方式募集资金,但是所得资金并不足。纽约市长乔治·麦克莱伦( George Brinton McClellan, Jr. )在周一和周二联络到摩根向他求助。为避免纽约市政府破产发出的信号带来灾难性后果摩根签署了合同并买下了3000万美元的纽约证券 。

藏书室风波

尽管到11月2日周六以前纽约已基本恢复平静,然而另一场危机却在悄悄酝酿。交易中最大的经济商行——摩尔&施莱公司负债严重濒临倒闭。这所公司用田纳西州煤、铁和铁路公司( TC&I )的股份作抵押品大量借款。周一股票市场交易惨淡威胁着股票的价值。很多银行都想要调用摩尔&施莱公司的借款以促使公司股票的大规模清算。若果真如此田纳西州煤、铁和铁路公司 的股份会骤然下跌,摩尔&施莱公司将会毁于一旦,最终触发更加深远的市场危机。

为了挽救摩尔&施莱公司,周六上午摩根在他的藏书室召开了紧急会议,会上他提出让美国钢铁公司收购田纳西州煤、铁和铁路公司,美国钢铁公司是摩根并购安德鲁·卡内基公司和阿尔伯特·加里( Elbert Henry Gary )公司后创建的。这样做不仅能真正救摩尔&施莱公司于危难,还能使危机出现转机。美国钢铁公司的决策层和董事会认真研究了当时的情况,决定要么向摩尔&施莱公司借贷500万美元,要么以90美元一股收购摩尔&施莱公司。直到晚上七点大家仍未达成共识,会议只得延期。

在此之前约翰·皮尔蒙特·摩根在为另一件事发愁。当时由于存款人持续挤税,他很担心美国信贷公司和林肯信贷公司会撑不到下个星期。周六晚摩根的藏书室里聚集了四五十位前来讨论危机的银行家,结算银行的行长们聚在东屋,信贷公司的总裁们在西屋。摩根则到馆长办公室和相关人士一起处理摩尔&施莱公司的问题。摩根向他的顾问表明只要各信贷公司愿意通力合作帮助他们最孱弱的两位“兄弟”他就愿意出手支持摩尔&施莱公司 。讨论进行到深夜但并未取得多大进展。午夜前后摩根向一位信托界的领袖发话了:摩尔&施莱公司继续运行需要2500万美元,资金的问题他可以解决,不过美国信贷和林肯信贷的问题也得解决。此时信贷公司的决策层都心知肚明他们别无选择:要么一起救摩根的两家信贷公司,要么等死。

凌晨三点约120位银行、信托公司高层齐聚一堂听取这两家短板公司的详细报告:军官美国信贷几乎没有什么偿付能力,林肯信贷差不多需要100万美元去填补存款账户。之后讨论开始了,银行家们已然明白自己又中了摩根的土匪圈套 ,要么乖乖帮摩根解决问题,要么就别想走出这个藏书室 。摩根也加入了讨论并提出他们必须提供2500万美元的贷款才能解决问题。这样的条件还是让信贷公司的总裁们难以接受,于是摩根明确地告诉他们:要不接受条件,要不整个银行系统都会崩溃。迫于摩根巨大的影响力,在凌晨4点45分前后信贷公司非正式领袖签署了协议,紧接着剩余的银行家们签署了协议 。书面承诺到手摩根这才放大伙回家。

西奥多·罗斯福大战华尔街(漫画)

星期日下午到晚上摩根、帕金斯、贝克、斯蒂尔曼和美国钢铁公司的加里( Gary )、亨利·克莱·弗里克( Henry Clay Frick )在藏书室从下午呆到到晚上把收购的事定了下来并在第二天晚上之前制定好了收购的计划。但还有一个障碍没能扫除:主张反垄断改革的西奥多·罗斯福总统把打破寡头垄断当作了任期内的一大目标。

弗里克和加里连夜乘火车赶到白宫请求罗斯福暂时搁置休曼法案并在开市之前允许他们这个占全国钢铁业60%份额的大公司再做一次大型收购。国务卿对两人闭门不见,但两人说动了内政部长詹姆斯·鲁道夫·加菲尔德( James Rudolph Garfield )绕开国务卿安排了他们与总统的会面。在证券交易开始前不到60分钟的时候总统罗斯福和国务卿伊莱休·鲁特开始审度两人拟议的收购计划并意识到阻止并购可能会带来股市的崩盘。 罗斯福让步了,之后他在回忆起这次会面时说:“我得在开盘前迅速做出决定,当时纽约的形势不容乐观,生死可能就在一个小时之间。在这种情况下即使我最终没有同意收购也不应该单纯地指责” 。消息传到纽约人们的信心迅速上升。商业和金融纪事报报道说:“这次及时的交易影响深远,我们渡过了最后一个难关” 。

余波

1907年危机发生在漫长的经济紧缩时期,美国全国经济研究所界定的时间是1907年5月—1908年6月 。、银行危机和股市崩溃交织在一起造成了经济的极度混乱。1907年破产率达到历史第二高,工业产量的下降比以往任何一次银行挤税后都要严重。产量下降了11%,进口下降了26%,与此同时失业率从不到3%上升到了8%。1907年移民数量是1200万,2年后下降到了75万。

自南北战争以来美国经历了不同程度的大恐慌。经济学家查尔斯·和盖里·戈登将那些造成大面积银行停业的危机列为最严重的危机,其中有:1873、1893和1907年危机以及1914年的停业事件,1873和1890年的危机在调节行动的提前干预下避免了大面积蔓延。1896年的银行危机有时也被列为大恐慌之一,在这场危机中大家意识到对调节的需求。

危机发生如此频繁,1907年的危机又如此严重,人们开始担心J·P·摩根作为带领国家展开改革大讨论的新动力个人作用过大了 。1908年5月国会通过了夫瑞兰法案,该法案成立了国家金融委员会进行对危机的调查和对银行的立法规范工作 。国家金融委员的主席尼尔森·奥尔德里奇( Nelson W. Aldrich ,罗德岛共和党)曾赴欧洲对那里的银行系统进行了两年的学习研究。

中央银行

美国银行体系与欧洲最大的不同是没有中央银行,在现金储备较低时美国会增加货币发行量。人们一直认为美国经济即使没有中央银行也是坚不可摧的。1907年年初库恩雷波公司的雅各布·希夫曾在一次讲话中警示过纽约商会:“我们的国家将会经历有史以来形势严重、影响最深远的货币危机,唯一的出路是建立一个贷款基金充足的中央银行” 。

1910年11月,为讨论货币政策和银行体系奥德里奇与一些美国金融界的领军人物在乔治亚海岸边的哲基尔岛俱乐部( Jekyll Island Club )举行了一场秘密会议。尔德里奇和A·P·安德鲁( Abram Andrew ,财政部部长助理)、保罗·华宝( Paul Warburg ,库恩雷波公司)、弗兰克·A·万德利普( Frank A. Vanderlip ,继詹姆斯·斯蒂尔曼以后的纽约国家城市银行总裁)、亨利·P·戴维森( Henry P. Davison ,J·P·摩根公司的高级合伙人),查尔斯·D·诺顿( Charles D. Norton ,摩根旗下第一家纽约国家银行总裁)、和本杰明·斯特朗( Benjamin Strong ,代表J·P·摩根出席)共同绘出了“国家储蓄银行”的蓝图。

1911年1月11日美国国家委员会最后一次发布了对危机的调查报告,近两年来立法者一直在对建立中央银行的提议争论不休,直到1913年12月23日国会才通过了联邦储备条例,伍德罗·威尔逊总统立即签署然后法律颁布成立了联邦储备系统 。查尔斯·哈姆林( Charles Sumner Hamlin )成为了美联储的第一任主席,本杰明·斯特朗( Benjamin Strong )则成为了纽约联邦储备银行行长的不二人选,改银行是美国最重要的地方银行,是联邦公开市场委员会的常任委员银行 。

普约委员会

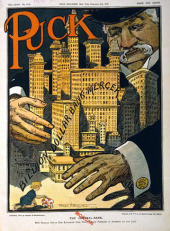

漫画中J·P·摩根控制了纽约银行

尽管J·P·摩根暂时被看作一位英雄,人们对富豪统治和财富垄断的大范围恐惧很快打破了这一景象。摩根的银行元气未伤,但传统银行的劲敌——信贷公司却受损严重。有人分析这场危机是经过精心策划的,其目的就在于摧毁信贷公司的信心使银行收益。 也有一些人认为摩根以其钢铁公司收购铁道公司乃趁“危”之“机” 。尽管摩根在危机中损失了2100万美元,但毫无疑问他在阻止危机恶化的过程中发挥了举足轻重的作用。这使他成为了众瞩目的焦点,也成了众矢之的。

众议院银行和货币委员会议员阿尔塞纳·普约(路易斯安那州的第七国会选区民主党)组建了调查“货币信托”的特别委员会,该委员会成为摩根和纽约其他大重要银行家的实际垄断者。委员会起草了一份措辞严厉的银行交易报告,报告中称摩根大通的高层同时也高坐112家企业的董事会,这112家企业拥有的资产高达2250亿美元(据估计,当时纽约证券交易所的全部资产是2650亿美元)。

尽管身体欠安,摩根仍坚持到普约委员会作证,并接受了塞缪尔·昂特迈耶( Samuel Untermyer )长达数天的问答。两人关于银行业是一个建立信任机制上的、具有基础心理学属性行业的辩论常常在经济学文章中被引用:

昂特迈耶: 商业信贷的最主要基础难道不是金钱和财产吗? 摩根: 不是的主席先生,是人品。 昂特迈耶: 人品比金钱和财产还重要? 摩根: 人品比金钱重要,比任何东西都重要,钱是买不来人品的,只要还在基督教国家,我不信任的人就休想从我这儿拿走一分钱。

摩根的合伙人都认为听证会使得他的健康状况每日愈下。到了2月摩根已经病入膏肓,1913年3月31日摩根离开了人世。9个月后美联储正式用最后贷款者制度代替货币信托制度。

相关小说

厄普顿·辛克莱所著的《货币兑换商》是对1907年金融危机的大揭露,书中摩根被描述成一个纵情声乐的老头还是危机的实际发起人,这本书是本隐晦小说,但大家显然都当成事实来读。

免责声明:以上内容版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。感谢每一位辛勤著写的作者,感谢每一位的分享。

相关资料

- 有价值

- 一般般

- 没价值

推荐阅读

关于我们

APP下载